曲艳丽 | 文股票软件主力资金

1. 信誉良好:选择信誉良好的配资平台,可以通过查看平台的注册资质、行业声誉以及用户评价等方面来评估。

2024年,投资是不是很难做?

一季度是债券的天下,媒体标题是「债券市场火爆,超半数债基创新高」。此时,债券市场已经走牛了好几年。

到了8月份,债券市场开始震荡回调,甚至银行理财又一次出现负反馈,9月底又因资金涌入股市,导致债市大跌。

但是债券类资产依然是家庭大类资产配置的常青树。当利率处于螺旋下降的趋势当中,债券市场有较大概率走强。

股票的跌宕起伏就更加耐人寻味。

2月份跌至2700点,5月份回到3000点之后又下跌,9月份再次回到2700点,9月底政策万箭齐发,一夜暴涨,到10月初开盘冲到最高点接近3700点。

红利资产大行其道,某种程度上是一种稳稳的幸福,现金流就是王道。「红利」,即高股息策略,是很好的防御性底仓。与此同时,代表着复苏象限的所谓的那些「核心资产」,也在悄然无声之间回归了较为合理的估值。

此外,黄金涨势似乎已脱离传统框架,来自全球的避险需求进一步推升黄金价格。黄金ETF(518880)走势显示,黄金价格一季度急速拉升,之后又一路攀升到高点。

黄金就没什么好说的,在局部战争和地缘政治冲突之下,它代表着人们对安全感的渴求。

受欢迎的多元化资产还有很多。美股创新高,美联储处于降息周期,也利好美债。

我们的选择,似乎很多。

1.

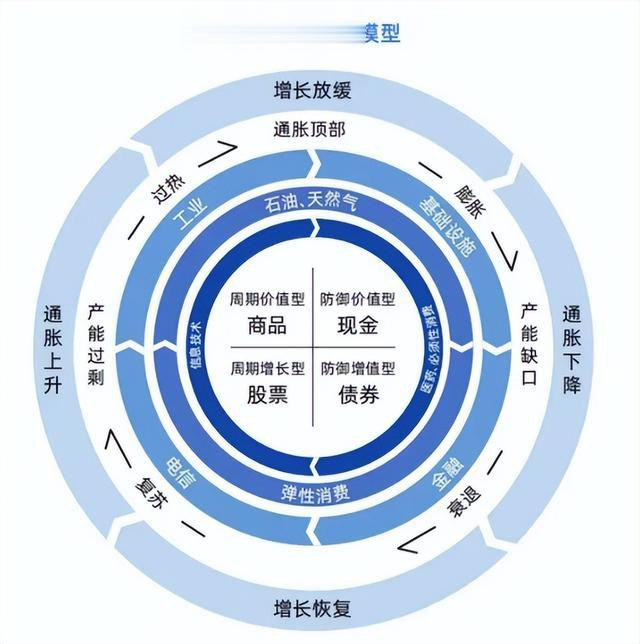

2004年,美林证券提出了著名的资产配置理论,即「美林时钟」。

美林时钟是分析经济周期的框架。这套理论被应用到国内之后,曾被戏称为「美林电风扇」,以形容周期轮动之快。

简单地说,每个时期都有一种大类资产的表现,明显优于其他资产,分别是衰退期对应债券资产,复苏期对应股票资产,过热期对应商品资产,滞涨期对应现金为王。

美林时钟的存在,揭示了大类资产配置的重要性,因为潮起潮落,花开有时。

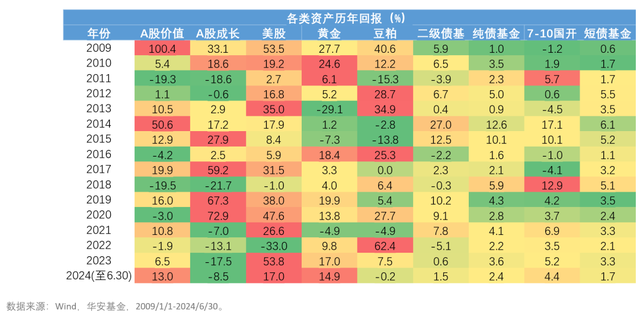

单一资产不可能每年占优,每一年市场都有不同的优势资产。单从收益率来看,2024年上半年,美股>黄金>A股价值>利率债;2023年,美股>黄金>豆粕>A股>利率债;2022年,豆粕>黄金>利率债,A股和美股均负收益。

大类资产配置的另外一个重要目的,是降低投资标的之间的「相关性」。

比如豆粕ETF,是一个非常小众的商品ETF,跟种植成本、下游养殖都有关系,有抵抗通胀之效。一些投资者很喜欢它,就是因为「它和A股半毛线关系没有」。

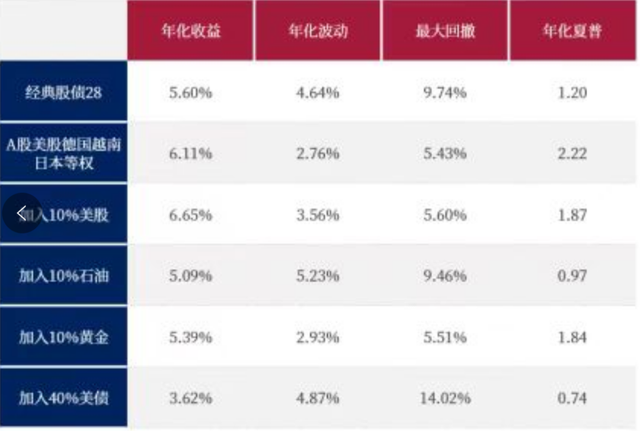

兴业证券此前使用「截至2024年1月底,过去十年的各大类资产」做了一个回测,发现如果跟经典的国内「股债28组合」相比,「等权配置A股中证偏股基金指数、纳斯达克100、DAX、日经225、VN30」、「加入10%黄金」等策略可以明显改善年化波动率、夏普比。

图:经典股债28组合加入多资产后风险收益,2015/02/01-2024/02/01

注:经典股债28:930950.CSI、885008.WI;美股:纳斯达克100;德国:DAX;越南:VN30;日本:日经225;石油:标普石油天然气指数;美债:Y10美债指数

利用组合内各类资产与A股表现的低相关性这一特征,可以分散收益来源,降低组合净值波动性,熨平单一资产带来的波动。

2.

全球资产配置之父加里·布林森(Gary Brinson)有一个著名论断:「从长远看,大约90%的投资收益来自于成功的资产配置。」

在国内,早期的大类资产配置显得简单,股债二八分。

一方面,股债之间有一定的负相关性,形成「跷跷板效应」。另一方面,债券作为底仓所累积的收益也可以作为股票的安全垫。

真正意义上的「多资产」配置,源自于金融产品类别和配置工具的多元化。

大家都知道,华安黄金ETF(518880)在这一轮黄金牛市里,规模逐渐增长,走向大众口碑。韭圈儿App显示,黄金ETF被155只FOF产品持有,包括银河颐养稳健养老目标一年持有A、中泰星汇平衡三个月持有A、建信福泽安泰A等。当然,华安基金自家多只的FOF基金,也配置了黄金ETF,近水楼台先得月,包括华安稳健养老一年A、华安慧萃组合精选3个月持有A、华安盈瑞稳健优选6个月持有A等等。

仔细看华安盈瑞稳健优选6个月持有A的2024年半年报持仓,股票仓位配置了红利低波ETF等、债券仓位配置了中短债基金、国开债ETF等,此外,还增加了海外权益/商品等各种资产。

比如,它配置了多只海外高收益美元债、纳斯达克ETF、标普500ETF以及自家的黄金ETF。

看起来,华安盈瑞稳健优选6个月持有A是一种真正接近于多资产、全球配置理念的组合形态。

这样做的好处,既增厚了收益,又有效分散风险,补充更多收益来源,也降低了国内股债市场调整带来的波动。

二季报显示,华安盈瑞稳健优选A,在2024年上半年取得1.89%的收益,超越了同期的业绩比较基准为1.58%,侧面验证了资产配置理论的正确性。

3.

从华安盈瑞稳健优选的FOF组合管理上,我们可以看到更多的大类资产配置的技巧。

它是从2024年2月1日起以「多资产策略」运作的。

以黄金ETF为例,华安盈瑞2023年四季报中持仓占比0.73%,到了2024年一季报大幅增加到6.66%,对应这个季度黄金暴涨,二季报又减至4.45%,对应这个季度高位震荡攀升。

2024年二季报,华安盈瑞持有广发亚太高收益人民币C,仓位达到5.22%,两个季度增加了2.07%。到了7月份,美联储降息预期已明确,美债大幅抢跑市场,收益率曲线走陡。资金涌入美元债,华安盈瑞所持有的另外一只美元债——富国全球债券,截至2024年二季度末,半年内规模增长超20亿。

此外,华安盈瑞稳健优选在2024年二季度加大了对美股的投资,纳斯达克ETF进入前十大重仓,占比4.53%。

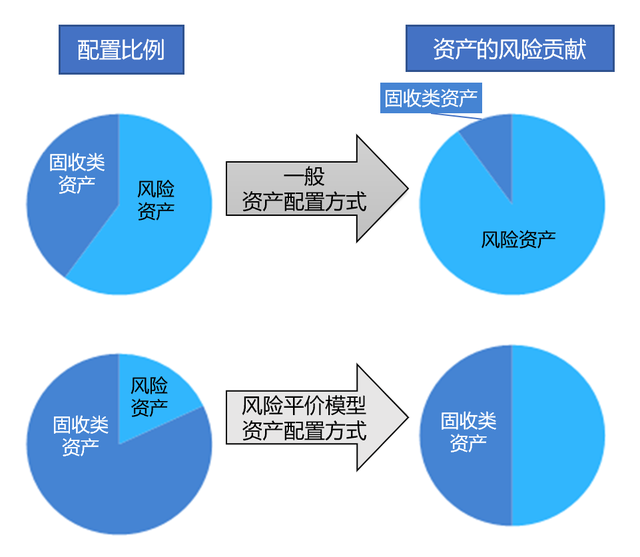

除了多资产策略之外,基金经理陆靖昶亦启用了「风险平价策略」。

风险平价策略的特点是风险均衡。

其核心思想是,计算出各资产的风险贡献相等时各自的配置仓位,并月度再平衡维持风险贡献均衡。

以图为例,配置结构是以各大类资产的风险贡献为准的。

风险平价策略有效防范了债券的回撤,例如在今年4月27日-29日期间,万得中长期纯债指数最大回撤达到-0.22%,而华安盈瑞稳健优选最大回撤只有-0.12%。

管理华安盈瑞的陆靖昶是FOF老兵,他是国内最早一批从事FOF投资的基金经理之一。

一个典型的FOF基金经理的履历背景,就是像陆靖昶这样的,自2011年起,早年间是券商金融工程研究员出身,后投身保险大机构参与基金组合投资。2021年底,他加入华安基金,担任基金组合投资部总监。

据媒体报道,陆靖昶认为,现阶段的FOF投研,就像是「8D重庆」,从大类资产配置、行业风格筛选、基金产品研究,到风险控制、风险平价策略,再到体系化流程化的研究团队,每一环都需要打磨到最佳状态,从而构建出一个立体、多资产、系统化的FOF产品。

风险提示:投资有风险,投资者在进行投资决策前应仔细阅读本基金的《招募说明书》和《基金合同》等法律文件,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,理性判断并谨慎做出投资决策,以上内容不构成投资建议。

陆靖昶在华安基金所管理的产品逐年度业绩表现列示如下:1.华安锐进积极配置一年持有混合(FOF):成立于2023-04-04,业绩基准为中证偏股型基金指数收益率*75%+中债综合全价指数收益率*25%。本基金2023年度业绩(及业绩基准)表现为-10.03%(-12.35%)。袁冠群的自2023-04-04管理至今;陆靖昶自2023-04-20管理至今。2.华安盈瑞稳健优选6个月持有混合(FOF):成立于2023-05-19,业绩基准为中债综合全价指数收益率*80%+中证800指数收益率*20%。本基金2023年度业绩业绩(及业绩基准)表现为-0.74%(-1.67%)。杨志远自2023-05-19管理至今;陆靖昶自2023-05-25管理至今。

杨志远在华安基金所管理的产品逐年度业绩表现列示如下:1.华安稳健养老目标一年持有混合发起式(FOF)A:成立于2019-11-26,业绩基准为中债综合财富(总值)指数收益率*80%+中证800指数收益率*20%。本基金2020年至2023 年度历年业绩(及业绩基准)表现为9.89%(7.54%)、3.60%(3.92%)、-5.69%(-1.62%)、-0.14%(-0.41%),何移直自2019-11-26管理至今;杨志远自2019-11-26管理至今。2.华安养老目标2040三年持有混合发起式(FOF)A:成立于2021-05-13,业绩基准为中证800指数收益率*50%+中债综合财富(总值)指数收益率*50%。本基金2021年至2023 年度历年业绩(及业绩基准)表现为5.26%(2.33%)、-14.25%(-9.01%)、-8.31%(-4.15%),何移直自2021-05-13管理至今;杨志远自2021-05-13管理至今。3.华安慧萃组合精选3个月持有混合(FOF):成立于2021-10-08,业绩基准为中证主动式股票型基金指数收益率*80%+七天通知存款利率(税后)*20%。本基金2021年至2023年度历年业绩(及业绩基准表现)为0.91%(1.19%)、-16.80%(-17.89%)、-11.45%(-9.24%),杨志远自2021-10-08管理至今;袁冠群自2021-10-08管理至今。4.华安民享稳健养老一年混合(FOF)A:成立于2021-10-22,业绩基准为中债综合财富(总值)指数收益率*80%+中证800指数收益率*20%。本基金2021年至2023年度历年业绩(及业绩基准表现)为0.69%(1.36%)、-2.90%(-1.62%)、-0.84%(-0.41%),杨志远自2021-10-22管理至今;袁冠群自2021-10-22管理至今。5.华安优享稳健养老目标一年持有混合发起式(FOF):成立于2021-12-07,业绩基准为中债综合财富(总值)指数收益率*80%+中证800指数收益率*20%。本基金2022年至 2023年度历年业绩(及业绩基准表现)为-1.94%(-1.62%)、-1.24%(-0.41%) ,杨志远自2021-12-07管理至今;袁冠群自2021-12-07管理至今。6.华安盈瑞稳健优选6个月持有混合(FOF)A:成立于2023-05-19股票软件主力资金,业绩基准为中债综合全价指数收益率*80%+中证800指数收益率*20%。本基金2023年度业绩业绩(及业绩基准)表现为-0.74%(-1.67%)。杨志远自2023-05-19-管理至今;陆靖昶自2023-05-25管理至今。7.华安盈安稳健优选3个月持有债券(FOF)A:成立于2023-03-16,业绩基准为中债综合全价指数收益率*90%+中证800指数收益率*10%。本基金2023年度业绩(及业绩基准)表现为0.91%(0.35%)。杨志远自2023-03-16管理至今。